„A tőzsdén minden lehetséges - még az is, ami logikus.”

Óriási témakör az Elliott hullámelmélet, és könyveket lehet írni róla, ahogy ezt többen már meg is tették. Ebben a bejegyzésben korántsem arra törekedtem, hogy a hullámelmélet összes szabályát, vezérlőelvét és aspektusát feltárjam. Csupán a teljesség igénye nélkül kiragadtam néhány fontos és jellemző elemét.

Ha többet szeretnél tudni a hullámelméletről, és jobban elmélyülnél benne, akkor a figyelmedbe ajánljuk az Elliott térképe az ármozgásokhoz PDF-et.

Tartalomjegyzék

- Elliott hullámelmélete

- Az Elliott hullámok alapelvei

- Az Elliott hullámrendszer szakaszai

- Az Elliott hullámelmélet tömegpszichológiai háttere

- Elliott hullámok és a Fibonacci arányok összefüggése

- Az Elliott ciklus hullámainak jellemzői és szabályai

- Az 1. hullám jellemzői

- A 2. hullám jellemzői

- A 3. hullám jellemzői

- A 4. hullám jellemzői

- Az 5. hullám jellemzői

- Az A. hullám jellemzői

- A B. hullám jellemzői

- A C. hullám jellemzői

- Mi történik az Elliott ciklus végén a „C” hullám után?

- Az impulzushullámok megnyúlása

- Fraktálok az Elliott hullámokban – kisebb hullámok a nagyobb hullámban

- Hullámfokok – trendszintek – jelölése

- Korrekciós szerkezetek az Elliott hullámokban

- Elliott csatornák

- Báziscsatorna

- Szkeptikus vélemények az Elliott hullámelméletről

- Mit mondanak az Elliott hullámelmélet támogatói?

- Többet tanulnál az Elliott hullámelméletről?

Elliott hullámelmélete

Az Elliott hullámelméletet Ralph Nelson Elliott(1871-1948) alkotta meg az 1930-as években. A hullámelmélet a piaci résztvevők pszichológiai reakcióinak leírására szolgál. Elliott szerint a piacokat valós emberek érzelmei mozgatják, ezért szabályos piaci körforgások alakulnak ki. Az volt a hipotézise, hogy a tőzsdei árak mozgása nem véletlenszerű, hanem bizonyos szabályszerűségek szerint történik, és ezeket a körforgásokat vagy ritmusokat éppúgy előre lehet jelezni, mint az emberek mindennapi életében fellelhető körforgásokat, ritmusokat. Ahogy a kereskedők ingadoznak az optimizmus és pesszimizmus között, hasonlóképpen esnek vagy emelkednek az árfolyamok.

Elliott azt állította, hogy a pénzügyi piacok árai hullámokban mozognak, amelyek egy előre megadott mintát követnek. Az Elliott hullámelmélet lényege, hogy az ármozgások nem véletlenszerűek, hanem előre kiszámítható szerkezeteket hoznak létre. A piacok árfolyammozgásai ciklikusan ismétlődnek, és azokat speciális számsorozatokkal le lehet írni. Elliott elméletét sokan alkalmazzák a tőzsdei technikai elemzésnél, a forexen és kriptopiacon. Az Elliott hullámok alapján sok kereskedő próbál meg előre jelezni várható árfolyammozgásokat. Egyaránt használják trendek és korrekciók felismerésére is.

Az Elliott hullámok alapelvei

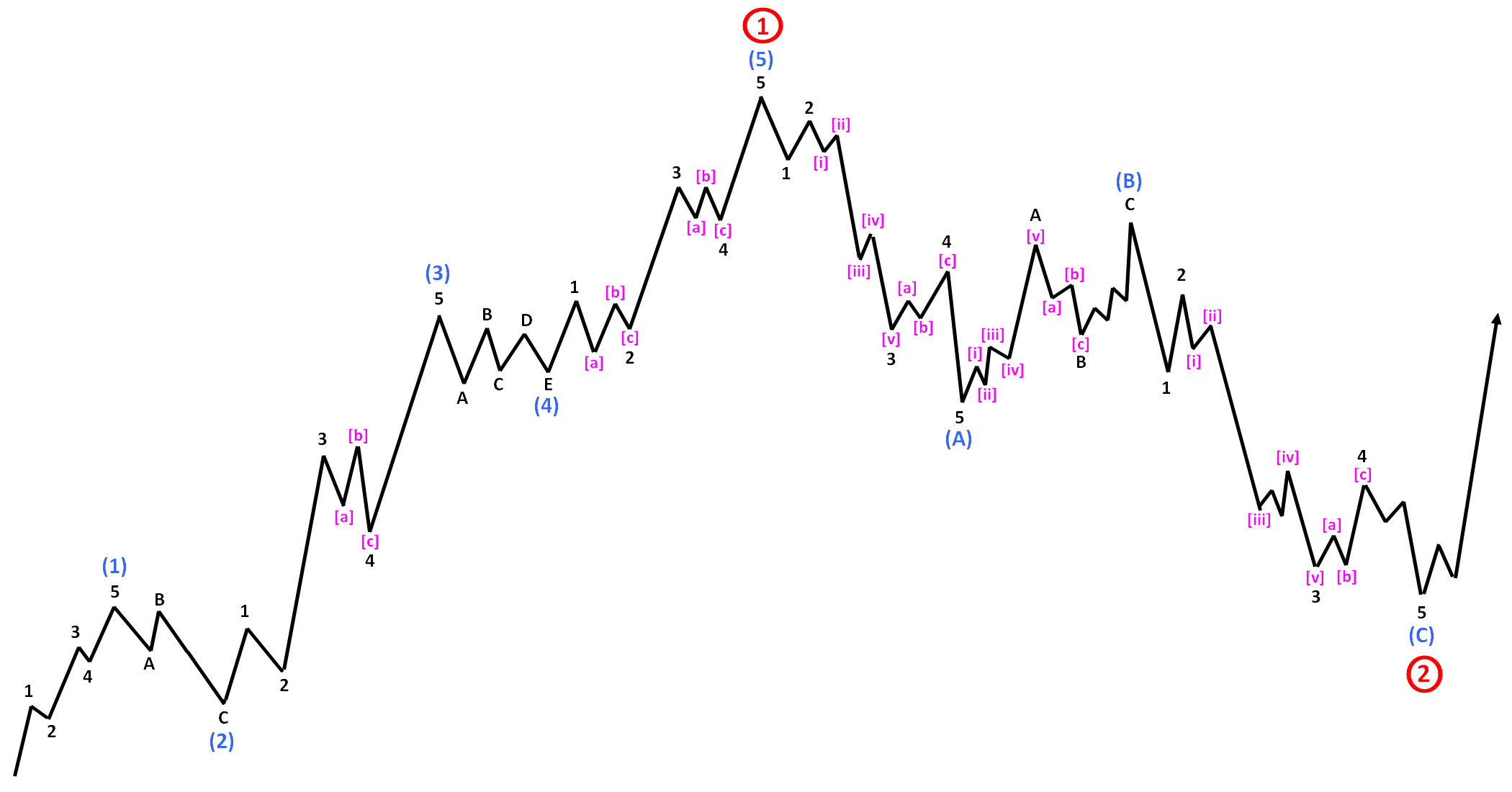

Az Elliott hullámrendszer szakaszai

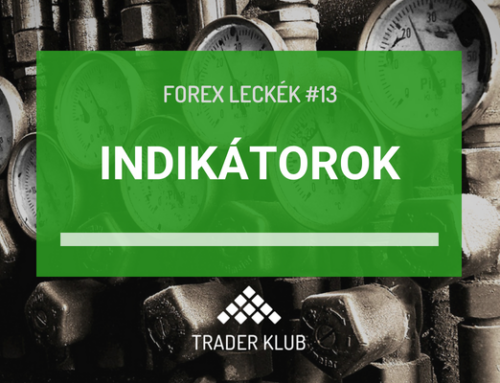

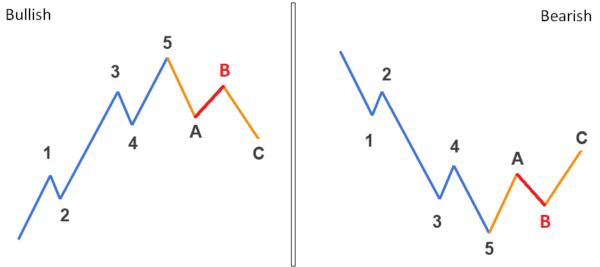

Az Elliott hullámelméletén alapuló elemzési metódus szerint a piacok öt hullámban mozognak az eggyel magasabb rendű trend irányában, és három hullámmal vele szemben. Az öt hullámból álló trendirányú mozgást impulzus szakasznak hívjuk, és az ezt követő trenddel ellentétes mozgást korrekciós szakasznak. Az impulzus hullámokat számozással jelöljük 1-től 5-ig, míg a korrekciós hullámokat az A, B, C betűkkel.

A hullámrendszert – azaz a teljes Elliott ciklust – két fő szakaszra lehet osztani.

- Impulzus szakaszra: 1, 2, 3, 4, 5 hullámokra.

- Korrekciós szakaszra: A, B, C hullámokra.

Az impulzus szakasz (1, 2, 3, 4, 5) öt, míg a korrekciós szakasz (A, B, C) három hullámrészből tevődik össze.

Az Elliott hullámelmélet tömegpszichológiai háttere

Az elmélet a társadalmi hangulat ciklikus ingadozásán és a befektetők érzelmi hullámainak a hasonlóságán alapul. Elliott úgy vélte, hogy a befektetők pszichikai állapota alakítja a tőzsdei trendeket, és ezek az érzelmek előre jelezhetők a charton kirajzolódó hullámok alapján. Azt figyelte meg, hogy a piaci és a társadalmi hangulat egyaránt állandóan ismétlődő mintákat követ, és ezek a minták megjelennek a tőzsdei grafikonokon is. Ezek az ismétlődő minták a befektetők érzelmi állapotának változásaiból alakulnak ki, amelyek az új információkra adott reakciók eredményei.

A pozitív hangulatban lévő befektetők hajlamosabbak az optimista döntésekre, míg a negatív hangulatban lévő befektetők inkább a pesszimista döntéseket hozzák. Ezek az érzelmek hatással vannak a piaci trendekre.

Az Elliott hullámelmélet tömegpszichológiai hátterének fontos része a társadalmi hangulat és a kollektív tudatalattinak a befektetői döntéshozatalra gyakorolt hatása. Elliott szerint a befektetői döntéshozatal nemcsak az egyéni érdekek függvénye, hanem azok a társadalmi trendek és folyamatok is befolyásolják, amelyeket a piaci résztvevők a mindennapjaikban észlelnek. Így a befektetők számára fontos az aktuális társadalmi trendek, a gazdasági helyzet és a közvélemény figyelembevétele, amikor befektetési döntéseket hoznak.

Tehát az elmélet tömegpszichológiai háttere az emberi természet és a társadalmi trendek befolyásoló hatásán alapul, és azok felismerésén, hogy a befektetők milyen érzelmi állapotban vannak, és így hogyan befolyásolják a tőzsdei trendeket. Az elmélet ezáltal a befektetési döntések előrejelzésére és a piaci trendek időbeli változásának előrejelzésére szolgál.

Elliott hullámok és a Fibonacci arányok összefüggése

Az Elliott hullámok és a Fibonacci arányok között gyakran összefüggés tapasztalható, amelyek előnyt adhatnak, és ezeket ki lehet használni az elemzések és előrejelzések során. Ezért a Fibonacci arányokat sok Elliot-os kereskedő használja a hullámelmélet kiegészítéseként. Az Elliott hullámok és a Fibonacci arányok együttes alkalmazása lehetővé teszi a kereskedők számára, hogy bizonyos helyzetekben hatékonyabban jelezzék előre a piaci mozgásokat, és határozzák meg a belépési és kilépési pontokat a piacról. A Fibonacci szintek segítségével a tréderek definiálhatják az ármozgások várható mértékét és irányát, valamint a kereskedési lehetőségeket.

A kombinált használat előnyei közé tartozik a nagyobb pontosság és hatékonyság. A Fibonacci szintek segítségével például meg lehet határozni a stop-loss szinteket és a profit célokat. Mindez csökkentheti a kockázatot és növeli a profitot.

Azonban fontos megjegyezni, hogy az Elliott hullámelmélet és a Fibonacci arányok együttese sem garantálhatja a piaci előrejelzések teljes pontosságát. A tőzsdén semmi sem biztos, és a legjobb elemzéssel és eszközökkel is csupán a sikeres ügyletek valószínűségét növelhetjük. Hosszú távon, és sok ügyleten keresztül mindezek elősegítik az eredmények elérését.

Az Elliott ciklus hullámainak jellemzői és szabályai

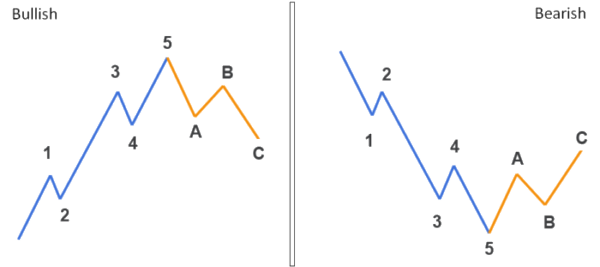

Az 1. hullám jellemzői

Az 1-es hullám tömegpszichológiai háttere

Az 1-es hullám az elején ritkán nyilvánvaló. Amikor egy új bikapiac (bullish trend) első hulláma beindul, az alapvető hírek még általánosan negatívak. Ilyenkor a fundamentális elemzők a korábbi csökkenő tendenciát tartják érvényesnek – amely megelőzte az emelkedést –, és további árfolyamesést prognosztizálnak. A hangulatfelmérések is bearish piacot mutatnak, és az eladási opciók a divatosak. Ugyan az árfolyam emelkedésével a forgalom növekedhet, de még nem annyira, hogy a legtöbb kereskedőt és elemzőt figyelmeztesse.

Majd lassan elindul a fellendülés időszaka, és változni kezd a hangulat, majd egyre inkább erőre kap az optimizmus. Az árfolyamok emelkednek, és a piaci résztvevők úgy érzik, hogy minden a jó irányba halad. Az emberek kezdenek bizakodóvá válni, hisznek a jövőben, és nagyobb hajlandósággal vásárolnak és fektetnek be. Ebben az időszakban megnő az érdeklődés az új projektek, az innovációk és az új technológiák iránt. A pozitív hírek megjelenése és az árak emelkedése tovább erősíti az emberek bizalmát. A hangulat javulását az elért gazdasági eredmények, a politikai stabilitás és más pozitív hírek is okozhatják.

A 2. hullám jellemzői

A 2-es hullám tömegpszichológiai háttere

Az Elliott-hullámelmélet nemcsak a pozitív időszakokra koncentrál, hanem az árak esésére és a pesszimista hangulat időszakaira is. A 2. hullám korrigálja az első hullámot, de soha nem nyúlhat túl az első hullám kiindulási pontján. Az 1-es hullám csúcspontján lanyhul az addigi optimizmus, és a korábbi negatív tapasztalatokra emlékezve visszatér a bizonytalanság és a borúlátás. A spekulánsok és a befektetők az 1-es hullám emelkedése során a magasabb nyereségre vágyva vásároltak, viszont amikor az árak kicsit korrigálnak, elveszítik az önbizalmukat, és elkezdenek aggodalmaskodni a befektetésük és a pozíciójuk iránt. Ez a bizonytalanság és félelem a leginkább felelős a 2-es hullámban elindult árfolyamesésért. Újra szárnyra kelhetnek a negatív hírek, és ahogy az árak újra és újra átviszik a mélypontokat, a bearish hangulat igen gyorsan kialakul, és a tömeg azt kezdi kiabálni, hogy a medvepiac mégsem ért véget.

Ez a korrekció azonban átmeneti jellegű, és lassan megjelennek a pozitív jelek és hírek is, minek következtében a szemfüles befektetők és spekulánsok lehetőséget szimatolnak, hogy alacsony áron piacra lépjenek.

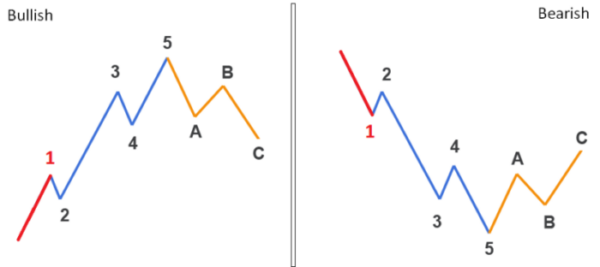

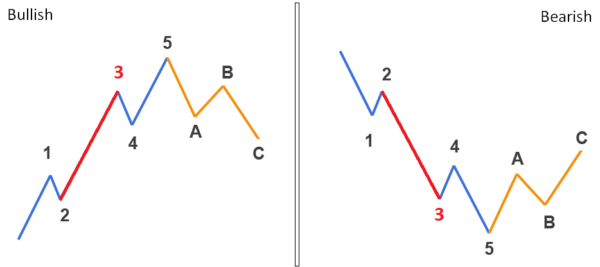

A 3. hullám jellemzői

A 3-as hullám tömegpszichológiai háttere

A 3. hullám beindulásával a hírek még ellentmondásosak, és még jelen vannak az erősen szkeptikus és pesszimista hangok. A legtöbb piaci szereplő – azaz a tömeg – még kételkedik a pozitív fordulatban.

Viszont a 3-as hullám felénél a hírek már teljes mértékben pozitívak, nincs kételkedés, és az elemzők is egyre optimistább előrejelzéseket fogalmaznak meg. Egyre többen csatlakoznak a bullish trendhez, az árak gyorsan emelkednek, és már senki nem akar kimaradni a jóból. Buli van. A korrekciók nagyon sekélyek, és időben hamar véget érnek. Aki arra játszik, hogy a korrekciók végén szálljon be, az jó eséllyel lemarad. A befektetők magabiztossága és optimizmusa a tetőfokára hág, így a piac túlfűtötté válik. Az árak általában meghaladják a fundamentális értéküket. A harmadik hullám gyakran az első hullám valamelyik Fibonacci többszörösére nyúlik (161.8%, 261.8%).

Végül a 3. hullám végén a piaci résztvevők elkezdenek rájönni, hogy az árak túlzottak, és nem igazolják őket a gazdasági mutatók. Az árfolyam hirtelen emelkedése, és a magas szinten tartása már nem indokolható a vállalati eredményekkel vagy a gazdasági növekedéssel. Ez a felismerés vezet aztán az áremelkedés lassulásához.

Az Elliott cikluson belül általában a harmadik a legnagyobb és legerősebb hullám (bár egyes kutatások szerint az árupiacokon az ötödik hullám a legnagyobb).

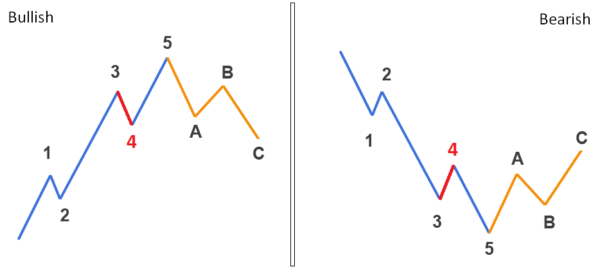

A 4. hullám jellemzői

A 4-es hullám tömegpszichológiai háttere

Ez a hullám a 3. korrekciója, és azzal kezdődik, hogy az árfolyam fokozatosan lassul. A befektetők még mindig pozitívan viszonyulnak a piachoz, azonban már kezdenek aggódni a pozícióik miatt, és elkezdenek eladni. Ez tovább fokozhatja a visszaesést. Itt az árfolyam hosszabb ideig is oldalazhat, azonban általában nem valósít meg mély korrekciót. Jellemzően a harmadik hullám 38,2%-ánál kevesebbet csorog vissza az ár. A 4. hullámban a forgalom jóval alacsonyabb, mint a 3-ban. Ez a hullám sokaknak frusztráló, mert nem halad előre az ármozgás a trendben. A korrekció legtöbbször hosszabb ideig tart, mint a korábbi hullámokban. Azonban vonzó lehet azoknak, akik meglátják az 5. hullám kínálta újabb lehetőséget, hogy további vételi pozíciót vegyenek fel. Végül a piac eléri a mélypontját, és a befektetők úgy érzik, hogy végre megérkezett az ideje a vásárlásnak. Ez a korrekció végét jelenti, és elindul egy újabb emelkedő trend: Elliott 5. hulláma.

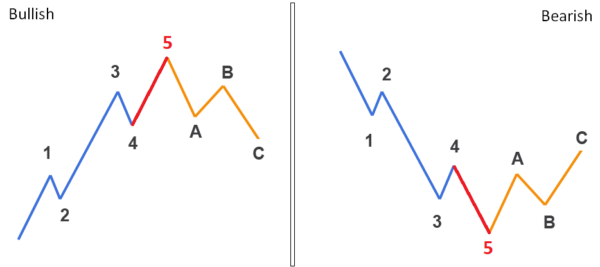

Az 5. hullám jellemzői

Az 5-ös hullám tömegpszichológiai háttere

Az 5. hullám az utolsó domináns trendirányú szakasz. Itt a befektetők már nagyon magas árakat tapasztalnak. A hírek általánosan pozitívak, mindenki bullish, és tetőre hág az eufórikus hangulat. Mindenki arról beszél, hogy vásárolni kell, ezen csak nyerni lehet. És valóban boldog-boldogtalan vásárlásba kezd, még azok is, akik korábban óvatosak voltak belépni a piacra. Vesz a taxisofőr a fodrász a tanár és a fogorvos. Ha az 5. hullámban erős a forgalom, az tovább erősíti az eufórikus hangulatot, és sokakat arra késztet, hogy még több pénzt pumpáljanak a piacba.

Sok laikus – és a későn érkezők – közvetlenül a csúcs előtt vagy a csúcson kezdenek a vásárlásba, amikor a bulinak hamarosan vége. Mivel már mindenki a bullish oldalon áll, már nem érkeznek új vásárlók (elfogy az üzemanyag), akik feljebb hajthatnák az árfolyamot. Az esetek döntő többségében az 5. hullám meghaladja a 3-as végpontját, és új csúcsot hoz létre, azonban a piaci lendületet (momentumot) mutató indikátorok már jelzik a lassulást, és alacsonyabb csúcsot alakítanak ki. A profi tréderek és a szemfüles befektetők elkezdik lezárni a long pozíciókat, és realizálni a megkeresett profitot. A long ügyletek zárása és az újabb vevők elmaradása elindítja a korrekciót.

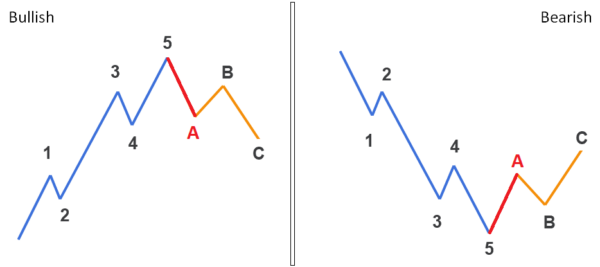

Az A. hullám jellemzői

„A” hullám tömegpszichológiai háttere

Az „A” hullámot általában azok a piaci résztvevők indítják el, akik zárták a long pozíciókat az 5. hullám tetőpontján. Ekkor a hangulat hirtelen megváltozik, és trendforduló következik be. Az „A” hullámában a hírek általában még pozitívak. A legtöbb elemző a visszaesést csak korrekciónak tekinti a még mindig aktív bikapiacon. A korrekciókat általában nehezebb beazonosítani, mint az impulzus hullámokat.

A B. hullám jellemzői

„B” hullám tömegpszichológiai háttere

Amíg az „A” hullám általában viszonylag éles és gyors korrekciós mozgás, addig a „B” hullám hosszabb, inkább fokozatos, és lassú mozgást mutat. Az árak felfelé fordulnak, amit sokan a bikapiac újraindulásának tekintenek. A „B” hullámban a forgalom már alacsonyabb, mint az „A” hullámban volt. Ekkorra a főbb gazdasági tényezők már nem javulnak, de még nem fordultak egyértelműen negatívba sem.

A C. hullám jellemzői

„C” hullám tömegpszichológiai háttere

Elliott „C” hullámában öt hullámban csökkennek az árak. Itt már eluralkodik a pesszimizmus, és a befektetők bizalma egyre inkább csökken. A „C” hullám harmadik szakaszára a forgalom megnő, és szinte mindenki rájön, hogy már medvepiac van. Egyre többen zárják a korábban felvett long pozíciókat, hogy csökkentsék a tetemes veszteségeket. Mindezt kíséri a gazdasági környezet romlása, és ez az árak további esésével jár. Ebben az időszakban a piaci részvevők óvatosabbá válnak, és inkább a biztonságosabb befektetési lehetőségeket keresik, mint például a kötvények vagy az arany. A „C” általában arányos az „A”-val, de akár eléri az „A” hullám 161.8%-át is. Ez az arány akár nagyobb is lehet.

Mi történik az Elliott ciklus végén a „C” hullám után?

Az Elliott elmélet szerint a „C” hullám az „ABC” korrekciós szakasz záróhulláma, amely után általában ismét egy öt hullámos mozgássorozat következhet, aminek az 1-es hullám lesz a kezdete. Ez azt jelenti, hogy a „C” hullám után ismét egy impulzív mozgás indul, amelynek során az árak az előző csúcs fölé emelkedhetnek.

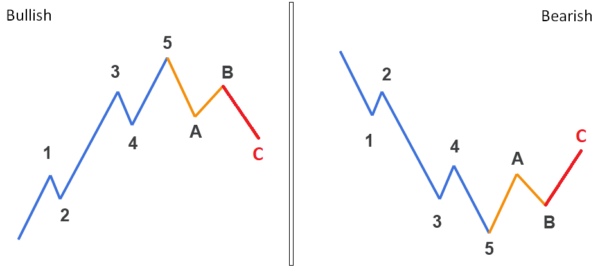

Az impulzushullámok megnyúlása

Példa a 3. hullám megnyúlására

Megnyúlásnak nevezzük azt a jelenséget, amelyben az impulzus 1-es, 3-as vagy 5-ös trendmozgató hullámai közül az egyik nagyságrendekkel hosszabb lesz mint a másik kettő. Az esetek többségében minden impulzus szakasz tartalmaz egy megnyúlást – általában egyet. A leggyakrabban a 3. hullám nyúlik meg. A megnyúlt hullámban az impulzus(ok) elnyúlnak, és olyanok lesznek, mint a magasabb trendszint hullámai, azonban a korrekciók kicsik maradnak – az idősíkjukhoz arányosak. Az eredmény egy erős momentummal haladó hullám, amelyet csak rövid és rendkívül sekély ellentrendek (korrekciók) szakítanak meg. Ilyen esetekben gyakran csak 23.6%-38.2%-os korrekciót tapasztalunk. A megnyúlt hullám a többi impulzus 161.8%-261.8%-a, ritkább esetben 423.6%-a (arany esetében gyakrabban figyelhető meg ekkora megnyúlás).

Az egyre kisebb kiterjedésű korrektív alakzatok jelentős árelmozdulást vetíthetnek előre.

Példa a 3. és az 5. hullám együttes megnyúlására

Előfordulhat, hogy nem csak egy hullám nyúlik meg, és az is lehetséges, hogy a megnyúláson belül szintén kialakul valamelyik impulzushullámban is megnyúlás.

Ha az 1-es hullám nyúlik meg, akkor a későbbiekben nehezebb dolgunk lehet ennek az iránynak a kereskedésével, mivel nagyon korán kiment a mozgásból az erő. Ilyenkor a 3. és az 5. hullám az 1-es hullám méretének csupán a 61.8%-a lehet.

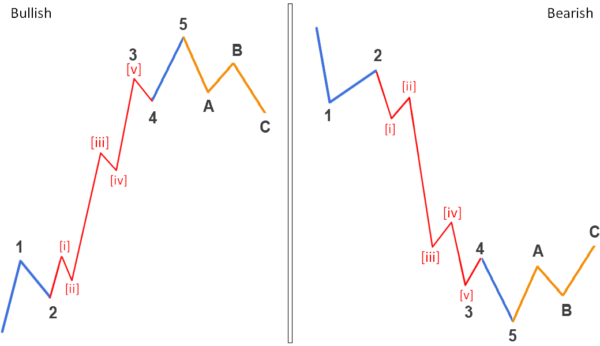

Fraktálok az Elliott hullámokban – kisebb hullámok a nagyobb hullámban

Az Elliott-i hullámelmélet szerint az ármozgásoknak fraktál jellegük van. A fraktálok végtelenül komplex önhasonló geometriai alakzatok, melyek változatos szerkezeteiben legalább egy felismerhető ismétlődés látható. Az önhasonlóság azt takarja, hogy a kisebb rész felnagyítva ugyanolyan – vagy nagyon hasonló – struktúrát mutat, mint a nagyobb rész.

Például ha az Elliott cikluson belül a napos időtávon (D1) kialakult egy impulzus szakasz (1), (2), (3), (4), (5), akkor az impulzushullámokat is H4-es vagy H1-es ötös szerkezetű hullámok alkotják, és így tovább lefelé és felfelé egyaránt.

Hullámfokok – trendszintek – jelölése

Érdemes megismerkedni a hullámfokok (trendszintek) címkézésével. Az alacsonyabb szintű hullámszerkezetek ugyanis más jelölést kapnak, mint a nagyobbak, hogy meg lehessen különböztetni a hullámok fokát.

Elliott kilenc hullámfokot írt le. Körülbelül az egy órás (H1) időperiódustól a számára elérhető legnagyobbig. Ezeknek a fokozatoknak a következő elnevezéseket adta a legnagyobbtól a legkisebbig: Grand Supercycle, Supercycle, Cycle, Primary, Intermediate, Minor, Minute, Minuette, Subminuette.

Azonban a hullámfokok jelölése nem egzakt. Az egyik elemző Közepes fokozata (Intermediate) lehet, hogy másnak Kisebb fokozatú (Minor) lesz, és egy harmadik szemlélőnek az Elsődleges fokozata (Primary degree). Ennek azonban nincs nagy jelentősége. A hangsúly a szintek megkülönböztetésén van. A.J. Frost és Robert R. Prechter az Elliott Wave Principle című művében további szinteket rendeltek a hullámokhoz. Ezek a címkék ma már elfogadott szabványok, és számos EW szoftverben megtalálhatók.

A legtöbb árfolyamelemző platformon nem lehet a számokat és a betűket körbe illeszteni, ezért egyezményes jelzésként a kapcsos zárójel helyettesíti.

| Trendszintek | Impulzus hullámok | Korrektív hullámok | Időperiódusok (becsült) |

|---|---|---|---|

| Supermillenium | [1] [2] [3] [4] [5] | [A] [B] [C] | Éves-Évtizedek |

| Millenium | (1) (2) (3) (4) (5) | (A) (B) (C) | Éves-Évtizedek |

| Submillenium | 1 2 3 4 5 | A B C | Éves-Évtizedek |

| Grand Supercycle | [I] [II] [III] [IV] [V] | [a] [b] [c] | Éves-Évtizedek |

| Supercycle | (I) (II) (III) (IV) (V) | (a) (b) (c) | Éves-Évtizedek |

| Cycle | I II III IV V | a b c | Éves-Évtizedek |

| Primary | [1] [2] [3] [4] [5] | [A] [B] [C] | MN-Éves |

| Intermediate | (1) (2) (3) (4) (5) | (A) (B) (C) | W1-MN |

| Minor | 1 2 3 4 5 | A B C | D1-W1 |

| Minute | [i] [ii] [iii] [iv] [v] | [a] [a] [c] | H4-D1 |

| Minuette | (i) (ii) (iii) (iv) (v) | (a) (b) (c) | H1-H4 |

| Subminuette | i ii iii iv v | a b c | M30-H1 |

| Micro | [1] [2] [3] [4] [5] | [A] [B] [C] | M15-M30 |

| Submicro | (1) (2) (3) (4) (5) | (A) (B) (C) | M5-M15 |

| Miniscule | 1 2 3 4 5 | A B C | M1-M5 |

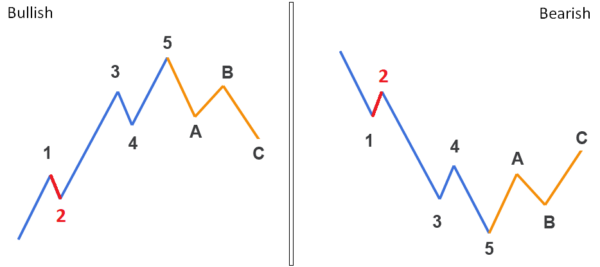

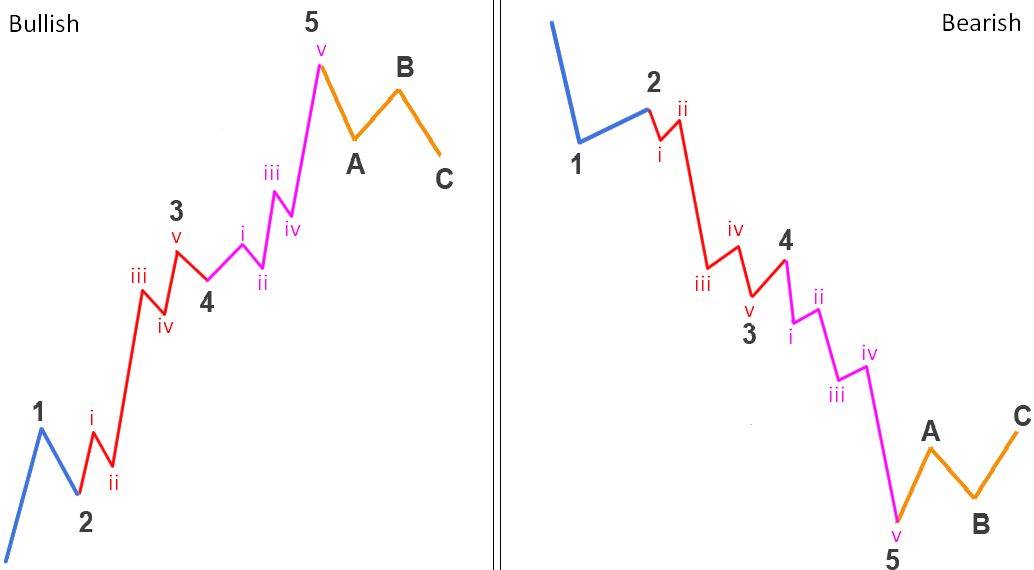

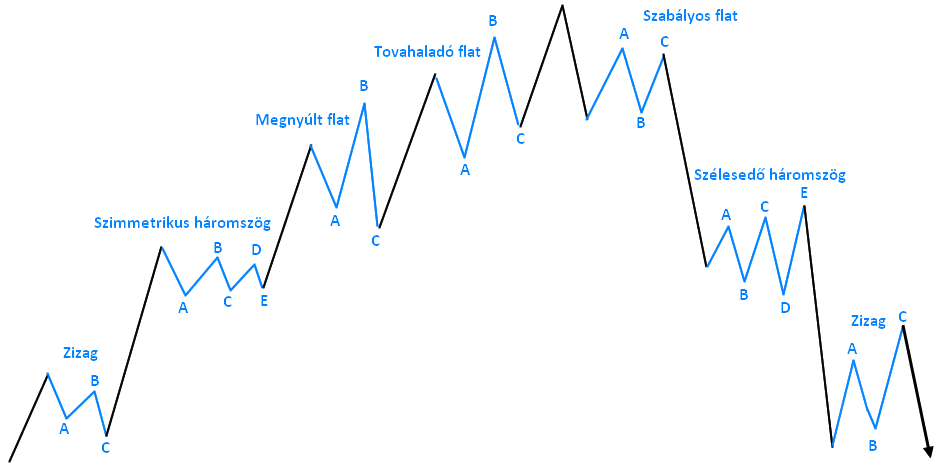

Korrekciós szerkezetek az Elliott hullámokban

Az Elliott hullámelmélet szerint az árfolyam mozgása nem csak impulzushullámokból áll, hanem korrekciós hullámokból is. Ezeknek a hullámoknak a célja, hogy korrigálják az előző trendirányú hullámot. Az impulzus szakaszon belül a korrekciós hullámok a 2-es, 4-es hullámok pozícióját foglalják el.

Az Elliott hullámelmélet szerint három fajta korrekciós szerkezetet különböztetünk meg, illetve ezek kombinációját (utóbbiakat összetett szerkezeteknek hívjuk).

Az alábbi képen a különféle szerkezetek láthatók bullish és bearish irányban. Ebben a példában az impulzusok számozásának nincs jelentősége, a hangsúly a korrekciókban gyakran megfigyelhető szerkezeteken van.

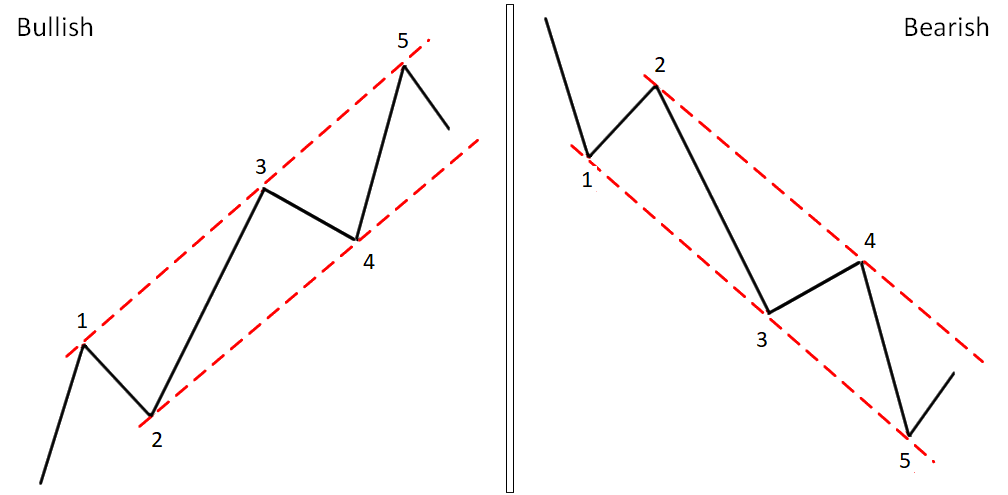

Elliott csatornák

Csatornával olykor megbecsülhető, hogy meddig tart a 4. hullám. A csatornát úgy képezhetjük, hogy miután kialakulni látszik a 3. hullám vége – és megindul annak korrekciója –, akkor összekötjük az 1. és 3. hullám végpontját, majd a kapott egyenest a 2. végpontjára tükrözzük. Amennyiben az ármozgás igazolja, hogy a 4. hullám vége valóban a csatorna szélénél van, akkor bizonyos esetekben az 5. hullám végét is valószínűsíthetjük – azonban gyakran csak a csatorna középvonalát éri el az 5. hullám.

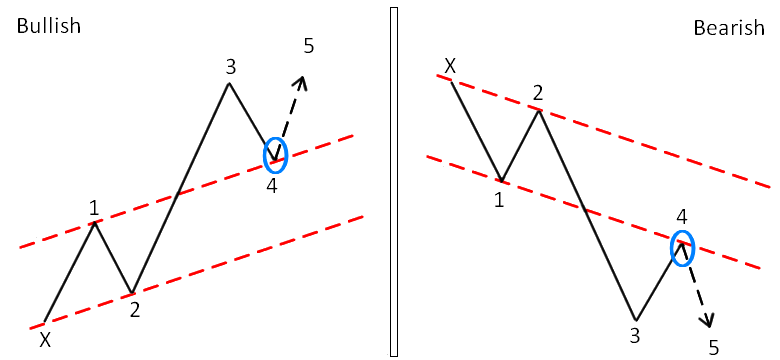

Báziscsatorna

Az alábbi példában az 1-es hullám kiindulási pontja (X) és a 2. hullám végpontja szerint képzett báziscsatornából kilépő árfolyam visszatérése a csatorna széléhez is kijelölheti a 4. hullám végét. Ha a 4. hullám visszatérne a csatornába, akkor a túl mély korrekció miatt már kétséges a belépés az 5. hullámot keresve.

Szkeptikus vélemények az Elliott hullámelméletről

A technikai elemzők táborából is vannak akik megkérdőjelezik a hullámelmélet értékét. A kritikusok szerint az elmélet előrejelzése nagyon bizonytalan. Egy olyan művészet, ahol a chart-elemzők szubjektív megítélése többet számít, mint a számok objektív megismételhetősége. A szkeptikusok arra is figyelmeztetnek, hogy a hullámelv túl homályos ahhoz, hogy hasznos legyen, mivel nem tudja következetesen meghatározni, hogy egy hullám mikor kezdődik vagy végződik, és az előrejelzések hajlamosak a szubjektivitásra.

Az Elliott hullámelmélet sok kritikát kapott a szkeptikusok és a kritikusok részéről. A leggyakoribb kritikák a következők:

Szubjektív értelmezés

Túlzott bonyolultság

Nem mindig kiszámítható

Tudományosan nem megalapozott

Mit mondanak az Elliott hullámelmélet támogatói?

Az Elliott hullámelméletnek sok követője van a tőzsdén, akik úgy vélik, hogy segítheti őket a piaci mozgások előrejelzésében és a kereskedési döntések meghozatalában. Az elmélet hívei szerint a piaci trendek és mozgások ismétlődő mintákon alapulnak. Az ármozgások nem véletlenszerűek, hanem belső struktúrával rendelkeznek, amelyek meghatározzák a piaci trendeket. Az előrejelzések megbízhatósága a hullámok belső mintáján alapul. A minták felismerése lehetővé teszi, hogy a kereskedők meghatározzák az ármozgások irányát és hosszát. Segít megfelelő időben nyitni és zárni a pozíciókat. Továbbá az Elliott hullámok felismerése az egyik legjobb módja, hogy meghatározzuk a piaci trendeket és a várható mozgások hosszát. A hullámelmélet pszichológiai alapokon nyugszik, amelyek a tömegpszichológiai reakciókra és a piaci hangulatra összpontosítanak. Az elmélet feltételezi, hogy a piacok viselkedése összefügg a befektetők érzelmeivel, amelyek hatással vannak a trendek és mozgások alakulására.

Miben segíti az elmélet a kereskedést?

Lehetővé teszi a kereskedők számára, hogy jobban megértsék a piacok mozgásait és előre lássák a lehetséges ármozgásokat. Ezáltal képesek időben meghozni a döntéseiket, hogy mikor érdemes nyitni vagy zárni egy pozíciót. Az elmélet az ármozgásokat egyedi hullámokra bontja, amelyek a nagyobb hullámok részei. Így az elemzések során lehetőség nyílik a rövid és hosszú távú piaci trendek azonosítására, ami segíthet a kereskedőknek megérteni a piac aktuális állapotát. Számos technikát és eszközt biztosít a piaci trendek, fordulópontok és korrekciós időszakok azonosításához. Ezek az eszközök (például a Fibonacci retracement szintek) és hullámminták segíthetnek a be- és kilépési pontok, valamint a Stop-loss és Take Profit szintek meghatározásában.

Az Elliott hullámelméletnek számos előnye lehet a kereskedők számára. Segít a pontosabb elemzésben, a döntéshozatalban és a hatékonyabb kockázatkezelésben. Ugyanakkor fontos megjegyezni, hogy önmagában az elmélet semmilyen módon nem garantálja a sikeres kereskedést, és mindig figyelembe kell venni a piacok változékonyságát és a kockázatokat.

Elliott támogatói szerint az elméletnek az a gyengéje, hogy az ármozgások és a hullámok nem mindig követik pontosan az elméletet, ami gyakran hibás előrejelzéseket eredményezhet.

A kereskedőknek sok tapasztalatot kell szerezniük a hullámelmélet használatához, és a hullámok elemzése valóban közelít a művészet területéhez.

Többet tanulnál az Elliott hullámelméletről?

A legtöbb kereskedő ugyanazokkal a kihívásokkal szembesül. Ott a bizonytalanság, amikor nem tudják, merre megy a piac, így sok belépés inkább szerencsejáték. Gyakori a káoszérzet, és ilyenkor a chart inkább zavarosnak, mintsem logikus tűnik. Megjlennek az ismétlődő hibák, és hiába próbálnak új stratégiákat, az ármozgás logikája rejtve marad.

Az Elliott térképe az ármozgásokhoz PDF erre a képzavarra kínál megoldást, és olyan tudást nyerhetsz általa, ami segít a látszólagos káoszban meglátni hogyan működik a piacok rejtett dinamikája.

Szeretnél hasonló tartalmakat kapni?

Iratkozz fel a Trader Klub hírlevelére!

Szeretnéd elsajátítani a kereskedés és piacelemzés képességét?

Ha érdekel a technikai elemzés, és szeretnél elsajátítani egy nyereségesen működtethető szabályrendszert, akkor a figyelmedbe ajánljuk a Szörf Mini Kereskedési Stratégiát, továbbá a Tőzsdeklubot, ahol láthatod és begyakorolhatod a rendszer alkalmazását.