„A történelem ritkán ismétli önmagát, de gyakran rímel.”

Árfolyam-alakzatok – áralakzatok

A tőzsdei árfolyam-alakzatok segíthetnek az ármozgások előrejelzésében és a döntéshozatalban. Ezeket az alakzatokat sok kereskedő alkalmazza a stratégiájában. Az áralakzatok egy adott időszakban bekövetkező árváltozások által létrehozott mintázatok csárton. Alapvetően két fajta alakzatcsoport létezik. Az árfolyam-alakzatok lehetnek folytatólagos vagy fordulót jelző alakzatok.

Folytatólagos áralakzatok

A folytatólagos alakzatok azt jelzik, hogy a trend folytatódni fog, és hogy a kereskedőnek ajánlatos az adott trend irányába nyitni a pozíciót. Az ilyen alakzatok közé tartoznak például a füles csészék, a zászlók és háromszögek.

Fordulós – áralakzatok

A fordulós alakzatok azt jelzik, hogy a trend hamarosan megfordulhat, és a kereskedőnek fel kell készülni az előző mozgással ellentétes irányú pozíció felvételére. Az fordulatot jelző alakzatok közé tartoznak például: dupla csúcs, dupla alj, fej-és-vállak és fordított fej-és-vállak.

Nincs biztos a tőzsdén!

Az árfolyam-alakzatok használatakor fontos megérteni, hogy nem mindig jelzik pontosan a jövőbeli mozgás irányát. A kereskedőnek figyelembe kell venni más tényezőket is, akár technikait, akár fundamentálist. Az áralakzatok sok más mellett hasznos eszközök a kereskedők által használt hatalmas fegyvertárban, azonban a sikeres tőzsdei kereskedéshez ezek mellett széles körű ismeretekre és tapasztalatra van szükség.

Tanulj a technikai elemzésről és a pénzkezelésről!

Ha többet szeretnél olvasni az árfolyamalakzatokról és azok gyakorlati alkalmazásáról, akkor a figyelmedbe ajánlom A technikai elemzés és pénzkezelés PDF oktatóanyagunkat.

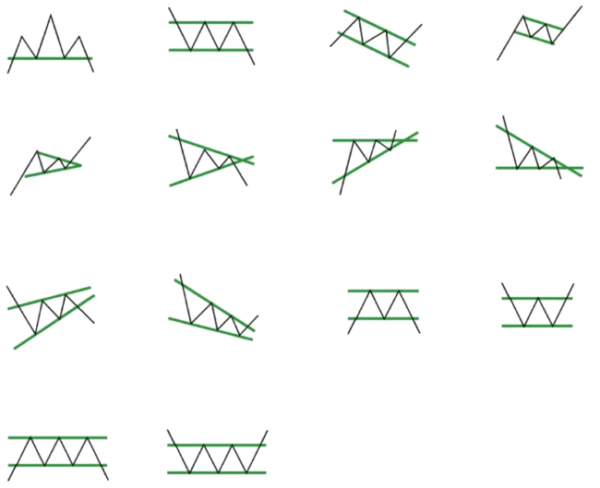

Háromszög áralakzatok

A háromszögek a piaci erők egyensúlyára utaló, oldalazó jelleget mutató szerkezetek. A háromszögek esetében vannak a legkisebb korrekciók – Fibonacci 23.6%-50%. Azaz viszonylag sekélyek, és nem korrigálják vissza mélyen az előző trenirányú hullámot.

Szimmetrikus háromszögek (folytatólagos áralakzatok)

A szimmetrikus háromszögek az aktuális trend korrekciói, és a döntésképtelen árfolyammozgások területe. A piac pihenőt tart, és a jövőbeli mozgások iránya kérdéses. A vevők és az eladók közel azonos erővel rendelkeznek. Ha az eredeti trend irányában lép ki az árfolyam a háromszögből, nagy a valószínűsége, hogy folytatódik fog a trend.

Egymást követő egyre alacsonyabb csúcsok és egyre magasabb mélypontok, szűkülő árfolyammozgás, általában egyre csökkenő forgalommal kiegészítve. Majd az árfolyam az eredeti trend irányában, magas forgalom mellett kilép a háromszögből.

Emelkedő háromszög (folytatólagos alakzat)

Itt a vevők kis pihenőt tartanak – változó erősséggel vannak jelen a bikák és a medvék –, ugyanakkor eladói próbálkozásokat láthatunk elsősorban a felső vonal közelében. Amint sikerül az árfolyamnak magas forgalom mellett felfelé kitörni, ismét erős bika uralom várható. A csúcsokat összekötő vonal közel vízszintes, míg az alsó vonal, az egyre magasabb mélypontok miatt emelkedő.

Csökkenő háromszög (folytatólagos alakzat)

Szemben a növekvő háromszögekkel, itt az alsó vonal az egyenes – a nagyjából azonos mélypontok végett. Ha magas forgalom mellett lefelé átviszi az árfolyam a vízszintes vonalat, újabb eladói nyomás alá kerülhet a piac, és számíthatunk az árfolyam további esésre. Itt a medvék tartanak pihenőt, de bikák próbálkoznak az ár felfelé nyomásával.

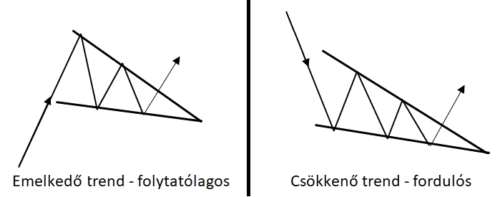

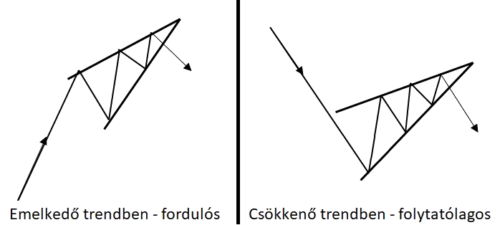

Ék áralakzatok

Az ékek megjelenésükben hasonlítanak a szimmetrikus háromszögekhez, mivel egymáshoz közelítő trendvonalak, amelyek egy csúcsban találkoznak. Azonban a háromszögektől abban különböznek. hogy az ékek jelentős dőlésszöggel rendelkeznek mind felfelé, mind lefelé.

Lefelé mutató ékek

Folytatólagos és fordulós alakzatok is lehetnek.

Egyre alacsonyabb csúcsok és egyre alacsonyabb mélypontok. Ha felfelé hagyja el az éket az árfolyam, akkor erős vételi érdeklődés jelentkezhet a piacon. A lefelé mutató ékeket általában bika jelzésnek tartják, és leggyakrabban felfelé trendben fordulnak elő, ahol folytatólagos alakzatok. De néha felbukkanhatnak lefelé trendben is, ahol fordulós alakzatként lehet értékelni, és szintén bika-jelzés.

Felfelé mutató ékek

Folytatólagos és fordulós alakzatok is lehetnek.

Egyre magasabb csúcsok és egyre magasabb mélypontok. Ha lefelé hagyja el az éket az árfolyam, erős eladói nyomás alá kerülhet a piac.

A felfelé mutató ékeket általában medve jelzésnek tartják, és leggyakrabban lefelé trendben fordulnak elő, ahol folytatólagos alakzatok, azonban olykor felbukkanhatnak felfelé trendben is, ahol fordulós alakzatként lehet értékelik – szintén medve jelzés.

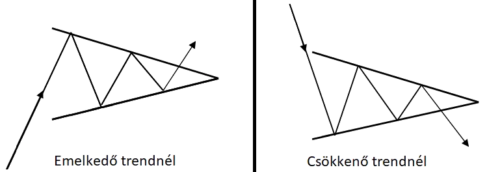

Zászló áralakzat

A zászló árfolyam-alakzatok általában csak megállót, szünetet jelentenek az aktuális trendben. Leggyakrabban nagy és gyors mozgások után tűnnek fel. A piac konszolidálódik, megtörténnek a profit-realizációk, majd folytatódik a trend. Az egyik legmegbízhatóbb, folytatólagos grafikon alakzat.

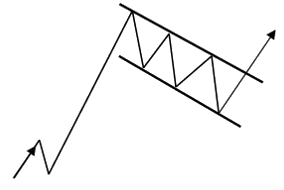

Bika zászló (folytatólagos)

Az egyre alacsonyabb csúcsokat alacsonyabb mélypontok követik. A zászló alakzat az aktuális trend irányával ellentétes irányban alakul ki. Itt az ékektől eltérően a trendvonalak párhuzamosak. A nagy bika rally után pihenőt tartanak a bikák, melyet megpróbálnak kihasználni a medvék. Amíg az árfolyam nem lép ki a zászló alakzatból az addig fennálló aktuális trenddel megegyező irányba, addig nem dőltek el az erőviszonyok. Amint kilépett, újra a bikák dominálhatnak a piacon.

Zászló emelkedő trendben

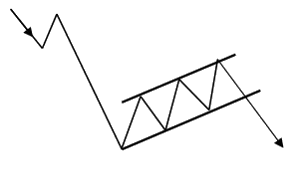

Medve zászló (folytatólagos)

Az egyre magasabb aljakat mindig magasabb völgyek követik. A zászló alakzat a csökkenő trend irányával ellentétes irányban alakul ki. Az ékektől eltérően itt a trendvonalak párhuzamosak. A nagy esést követően pihenőt tartanak a medvék, és ezt a bikák megpróbálják kihasználni. Amíg az árfolyam nem lép ki a zászló alakzatból az addig fennálló aktuális trenddel megegyező irányba, addig nem dőltek el az erőviszonyok. Amint kilépett, újra a medvék dominálhatnak a piacon.

Zászló csökkenő trendben

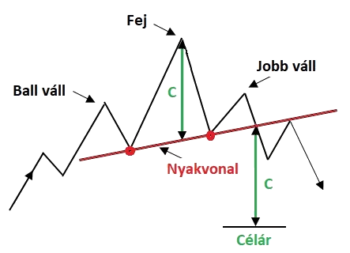

Fej-váll áralakzat (bearish)

A fej-váll fordulatot jelző alakzat. Megbízhatósága erős.

Az alakzat kialakulását megelőző mozgás emelkedő. Az első csúcs a bal váll, ezt követi az alakzat első mélypontja, amelyet a bal vállnál magasabban lévő új csúcs, a fej követ. Ez a csúcs az aktuális emelkedés maximuma is egyben. Ezután kialakul az elsővel közel azonos szinten lévő mélypont, amelyet a bal vállal közel azonos magasságban lévő csúcs – a jobb váll követ. Az alakzat akkor fejeződik be, ha az árfolyam lefelé átviszi a nyakvonalat, ami erős eladói nyomás megjelenését jelentheti. Amennyiben nincs az alakzat előtt határozott irányú emelkedés – vagy oldalaz a piac –, akkor nem beszélhetünk fej-váll alakzatról.

Nyakvonal

A nyakvonalat a két hullámvölgy összekötésével kapjuk. Az első pont a bal váll végét és a fejforma kezdetét jelöli. A második pont a fejforma végét és a jobb váll kezdetét adja. A két pont síkbeli elhelyezkedésétől függően a nyakvonal lehet emelkedő, csökkenő vagy vízszintes. A nyakvonal dőlésszöge határozza meg az alakzat erejét: a csökkenő nyakvonal határozottabb irányváltást jelent, mint az emelkedő nyakvonal.

Támaszból ellenállás

Ahogy az árfolyam áttörte a támaszként szolgáló nyakvonalat, az a továbbiakban ellenállásként is viselkedhet. Olykor az árfolyam visszatér ehhez a szinthez – visszateszteli –, így újabb lehetőséget ad az esetleges long pozíciók zárására, és short pozíciók felvételére.

Célár

Nyakvonalat és a fej csúcsát összekötő függőleges vonal (c) távolságát mérjük rá arra a pontra, ahol a nyakvonalat áttörte az árfolyam. A távolságot függőlegesen mérjük.

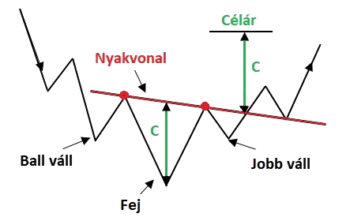

Fordított fej-váll áralakzat (bullish)

Fordulós alakzat, a megbízhatósága erős.

Az alakzat kialakulását megelőző mozgás csökkenő. Az első völgy a bal váll, ezt követi az alakzat első csúcspontja, amelyet a bal vállnál mélyebben lévő új völgy, a fej követ. Ez a völgy az aktuális csökkenés minimuma is egyben. Ezután kialakul az elsővel közel azonos szinten lévő csúcspont, amelyet a bal vállal közel azonos magasságban lévő völgy – a jobb váll követ. Az alakzat akkor fejeződik be, ha az árfolyam felfelé átviszi a nyakvonalat, ami erős vételi erő megjelenését jelentheti. Amennyiben nincs az alakzat előtt határozott irányú csökkenés – vagy oldalaz a piac –, akkor nem beszélhetünk fordított fej-váll alakzatról.

Nyakvonal

A nyakvonalat a két csúcs összekötésével kapjuk. Az első pont a bal váll végét és a fejforma kezdetét jelöli. A második pont a fejforma végét és a jobb váll kezdetét adja. A két pont síkbeli elhelyezkedésétől függően a nyakvonal lehet emelkedő, csökkenő vagy vízszintes. A nyakvonal dőlésszöge határozza meg az alakzat erejét: a növekvő nyakvonal határozottabb irányváltást jelent, mint a csökkenő nyakvonal.

Ellenállásból támasz

Ahogy az árfolyam áttörte az ellenállásként szolgáló nyakvonalat, az a továbbiakban támaszként is viselkedhet. Olykor az árfolyam visszatér ehhez a szinthez – visszateszteli –, így újabb lehetőséget ad az esetleges short pozíciók zárására, és long pozíciók felvételére.

Célár

Nyakvonalat és a fej csúcsát összekötő függőleges vonal (c) távolságát mérjük rá arra a pontra, ahol a nyakvonalat áttörte az árfolyam. A távolságot függőlegesen mérjük.

Dupla völgy és dupla csúcs árfolyam-alakzatok

A dupla völgy és dupla csúcs akkor alakulnak ki, amikor az ármozgás fordulatra utaló jeleket mutat. Mindkettő fordulatot jelző alakzat, megbízhatóságuk erős. Amennyiben egy kontratrendben alakulnak ki ezek a mintázatok, akkor igazán erős a megbízhatóságuk.

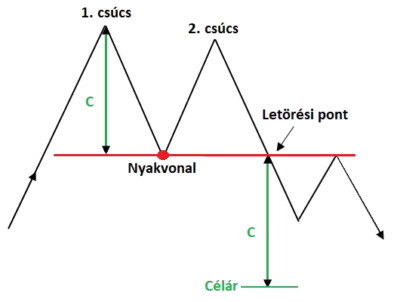

Dupla csúcs (dupla top)

A dupla csúcs egy erőteljes felfelé mozgás után alakulhat ki. A csúcsok olyan tetőpontok, melyek akkor jönnek létre, amikor a piac egy bizonyos szinten nem tud áthaladni. Miután az árfolyam elérte ezt a szintet visszaesik, majd ismét megpróbál visszatérni. Ha az árfolyam másodszor sem bír az első csúcs szintjével, akkor alakul ki a dupla csúcs formáció. Előfordulhat, hogy a második csúcs magassága megegyezik az elsővel, ám azt nem haladhatja meg.

Amennyiben nincs az alakzat előtt határozott irányú emelkedés – vagy oldalaz a piac –, akkor nem beszélhetünk dupla csúcs alakzatról.

Nyakvonal

A két csúcs völgyéhez behúzott vízszintes vonal. Amíg a nyakvonalat nem érte el az árfolyam, addig nem beszélhetünk dupla csúcs alakzatról. A formáció akkor lesz végleges, amikor a nyakvonalat lefelé áttöri az árfolyam.

Támaszból ellenállás – visszatesztelés

Az áttört támasz – esetünkben a nyakvonal – ellenállássá válhat, amelyhez az árfolyam visszatérhet. A visszatesztelés lehetőséget ad a fennálló long pozíciók zárásához, illetve short pozíciók felvételéhez.

Célár

A nyakvonalat és az első nagyobb csúcsot felölelő távolság (c). Ezt mérd a letörési pontról lefelé.

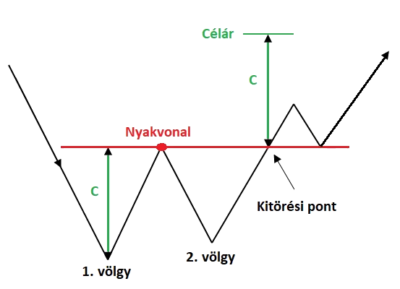

Dupla alj (dupla völgy)

A dupla völgy fordulatot jelző alakzat, amely erőteljes lefelé mozgás után alakulhat ki. A völgyek olyan mélypontok, melyek akkor jönnek létre, amikor a piac egy bizonyos szinten nem tud áthaladni. Miután az árfolyam elérte ezt a szintet visszafordul, majd ismét megpróbál visszatérni. Ha az árfolyam másodszor sem bír az első völgy szintjével, akkor alakul ki a dupla alj formáció. Előfordulhat, hogy a második völgy mélysége megegyezik az elsővel, ám azt nem haladhatja meg.

Amennyiben nincs az alakzat előtt határozott irányú csökkenés – vagy oldalaz a piac –, akkor nem beszélhetünk dupla völgy alakzatról.

Nyakvonal

A két völgy csúcsához behúzott vízszintes vonal. Amíg a nyakvonalat nem érte el az árfolyam, addig nem beszélhetünk dupla völgy alakzatról. A formáció akkor lesz végleges, amikor a nyakvonalat felfelé áttöri az árfolyam.

Ellenállásból támasz – visszatesztelés

Az áttört ellenállás – esetünkben a nyakvonal – támasszá válhat, amelyhez az árfolyam visszatérhet. A visszatesztelés lehetőséget ad a fennálló short pozíciók zárásához, illetve long pozíciók felvételéhez.

Célár

A nyakvonalat és az első nagyobb völgyet felölelő távolság (c). Ezt mérd a kitörési pontról felfelé.

Tanulj a technikai elemzés legfontosabb eszközeiről!

Töltsd le A technikai elemzés és pénzkezelés PDF oktatóanyagunkat!

Tripla csúcs és tripla völgy árfolyam-alakzatok

A tripla csúcs és tripla völgy akkor alakulnak ki, amikor az ármozgás fordulatra utaló jeleket mutat. Mindkettő fordulatot jelző alakzat, a megbízhatóságuk erős. Amennyiben egy kontratrendben alakulnak ki ezek a mintázatok, akkor igazán erős a megbízhatóságuk.

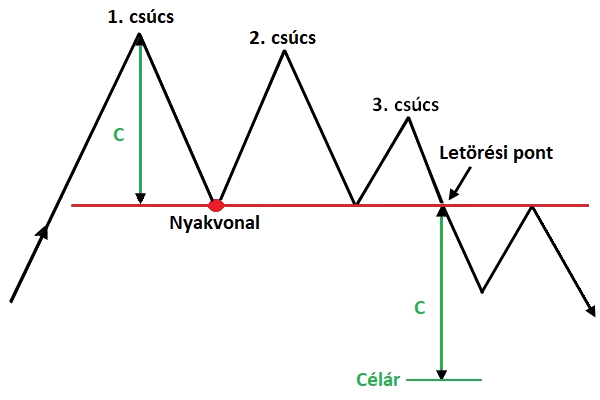

Tripla csúcs alakzat

A tripla csúcs egy erőteljes felfelé mozgás után alakulhat ki. A csúcsok olyan tetőpontok, melyek akkor jönnek létre, amikor a piac egy bizonyos szinten nem tud áthaladni. Miután az árfolyam elérte ezt a szintet visszaesik, majd két alkalommak ismét megpróbál visszatérni, azonban egyre alacsonyabb csúcsok jönnek létre. Előfordulhat, hogy a harmadik csúcs magassága megegyezik a másodikéval, ám azt nem haladhatja meg. A második csúcs sem lehet magasabban az elsőtől.

Amennyiben nincs az alakzat előtt határozott irányú emelkedés – vagy oldalaz a piac –, akkor nem beszélhetünk tripla csúcs alakzatról.

Nyakvonal

A három csúcs völgyéhez behúzott vízszintes vonal. Amíg a nyakvonalat nem érte el az árfolyam, addig nem beszélhetünk tripla csúcs alakzatról. A formáció akkor lesz végleges, amikor a nyakvonalat lefelé áttöri az árfolyam.

Támaszból ellenállás – visszatesztelés

Az áttört támasz – esetünkben a nyakvonal – ellenállássá válhat, amelyhez az árfolyam visszatérhet. A visszatesztelés lehetőséget ad a fennálló long pozíciók zárásához, illetve short pozíciók felvételéhez.

Célár

A nyakvonalat és az első nagyobb csúcsot felölelő távolság (c). Ezt mérd a letörési pontról lefelé.

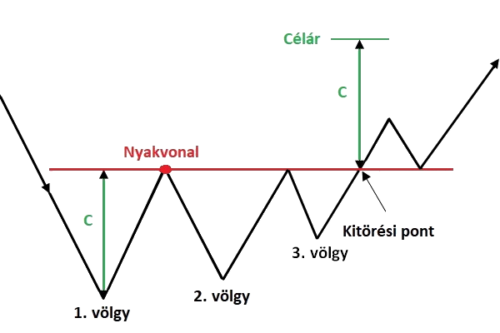

Tripla völgy alakzat

A tripla völgy fordulatot jelző alakzat, amely erőteljes lefelé mozgás után alakulhat ki. A völgyek olyan mélypontok, melyek akkor jönnek létre, amikor a piac egy bizonyos szinten nem tud áthaladni. Miután az árfolyam elérte ezt a szintet visszafordul, majd ismét megpróbál visszatérni. Ha az árfolyam másodszor nem bír az első völgy szintjével, és harmadszor a második völgyével sem, akkor alakul ki a tripla alj formáció. Előfordulhat, hogy a második völgy mélysége megegyezik az elsővel, és a harmadik a másodikkal, ám azt nem haladhatja meg.

Amennyiben nincs az alakzat előtt határozott irányú csökkenés – vagy oldalaz a piac –, akkor nem beszélhetünk dupla völgy alakzatról.

Nyakvonal

A három völgy csúcsához behúzott vízszintes vonal. Amíg a nyakvonalat nem érte el az árfolyam, addig nem beszélhetünk tripla völgy alakzatról. A formáció akkor lesz végleges, amikor a nyakvonalat felfelé áttöri az árfolyam.

Ellenállásból támasz – visszatesztelés

Az áttört ellenállás – esetünkben a nyakvonal – támasszá válhat, amelyhez az árfolyam visszatérhet. A visszatesztelés lehetőséget ad a fennálló short pozíciók zárásához, illetve long pozíciók felvételéhez.

Célár

A nyakvonalat és az első nagyobb völgyet felölelő távolság (c). Ezt mérd a kitörési pontról felfelé.

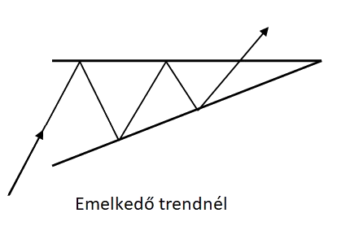

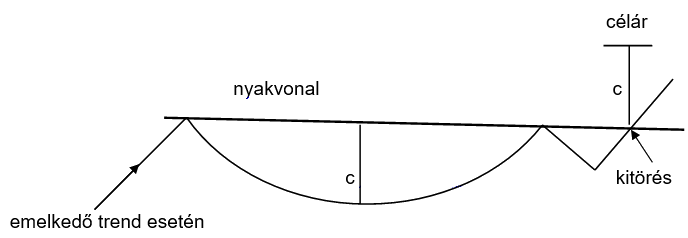

Füles csésze

Trendkövető, folytatólagos alakzat.

Bullish trendben

Ahhoz, hogy trendet megerősítő alakzatról beszéljünk, egy trendnek már fenn kell állnia. Minél régebb óta fennáll a trend, annál kevesebb az esély rá, hogy az alakzat beváltja a hozzáfűzött reményeket.

A csésze

- Alja „U” alakú.

- Minél laposabb az alja, annál erősebb a támaszvonala.

- A „V” alakú forma nem képezhet füles csésze alakzatot.

A fül

- A csészét követő árfolyam esés hozza létre.

- Néha lehet lefelé irányuló zászló is.

- A fül alakzat a csészét követő rövid konszolidációs időszak, amely után az árfolyam a csésze mélységének megfelelően kitörhet.

Nyakvonal

Az egyik pontja az árfolyam esést megelőző csúcs, a másik a korrekciót megelőző csúcspont.

Célár

A nyakvonal és a csésze aljának a távolságát (c) függőlegesen rámérjük a kitörési pontra.

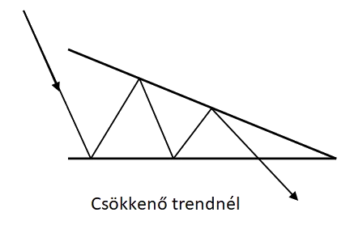

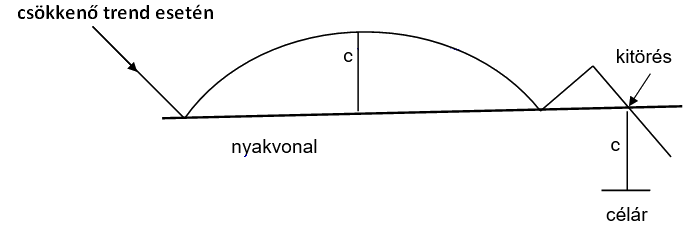

Fordított füles csésze

Trendkövető, folytatólagos alakzat.

Bearish trendben

Ahhoz, hogy trendet megerősítő alakzatról beszéljünk, egy trendnek már fenn kell állnia. Minél régebb óta fennáll a trend, annál kevesebb az esély rá, hogy az alakzat beváltja a hozzáfűzött reményeket.

A csésze

- Teteje fordított „U” alak.

- Minél laposabb a teteje, annál erősebb ellenállásként működhet.

- A fordított „V” alakú forma nem képezhet fordított füles csésze alakzatot.

A fül

- A fordított csészét követő árfolyam emelkedés hozza létre.

- Néha lehet felfelé irányuló zászló is.

- A fül alakzat a csészét követő rövid konszolidációs időszak, amely után az árfolyam a csésze magasságának megfelelően kitörhet.

Nyakvonal

Az egyik pontja az árfolyam emelkedést megelőző völgy, a másik pedig a korrekciót megelőző mélypont.

Célár

A nyakvonal és a csésze aljának a távolságát (c) függőlegesen rámérjük a kitörési pontra.

Tanulj a technikai elemzés legfontosabb eszközeiről!

Töltsd le A technikai elemzés és pénzkezelés PDF oktatóanyagunkat!

Szeretnél hasonló tartalmakat kapni?

Iratkozz fel a Trader Klub hírlevelére!

Szeretnéd elsajátítani a kereskedés és piacelemzés képességét?

Ha érdekel a technikai elemzés, és szeretnél elsajátítani egy nyereségesen működtethető szabályrendszert, akkor a figyelmedbe ajánljuk a Szörf Mini Kereskedési Stratégiát, továbbá a Tőzsdeklubot, ahol láthatod és begyakorolhatod a rendszer alkalmazását.